インゴットについて

1. IG/インゴットとは

インゴットとは、金属を溶かして型に流し込み、固まった状態で製造された塊のことを指します。特に金や銀のインゴットは、投資や資産保全の手段として広く利用されています。バーやコインの形状のものが主流です。

2. インゴットの売却プロセス

インゴットを売却する際の一般的なプロセスは以下の通りです。

2.1 売却先の選定

- 貴金属買取店・質屋: 専門の貴金属ディーラーに売却する方法があります。

- 証券会社等のオンラインマーケットプレイス: インターネットを通じて取引が可能なプラットフォームでCFDやETF、先物取引等のオンライン上で売買されます。

2.2 売却価格の確認

市場価格や買取価格を確認し、複数の業者から見積もりを取ることが重要です。相場はその日の価格によって変動するため、売却にはタイミングとお店選びが重要です。1g当たりの買取金額や手数料の有無を確認しましょう。

2.3 売却手続き

売却先が決まったら、必要な書類を用意し、売却手続きを進めます。大黒屋仙台Parco店では、ご本人様確認書類(免許証等公的身分証明書1部)のみです。

※200万を超えるお買取りの際、支払調書作成の際にマイナンバーカードのご提示が必須になります。

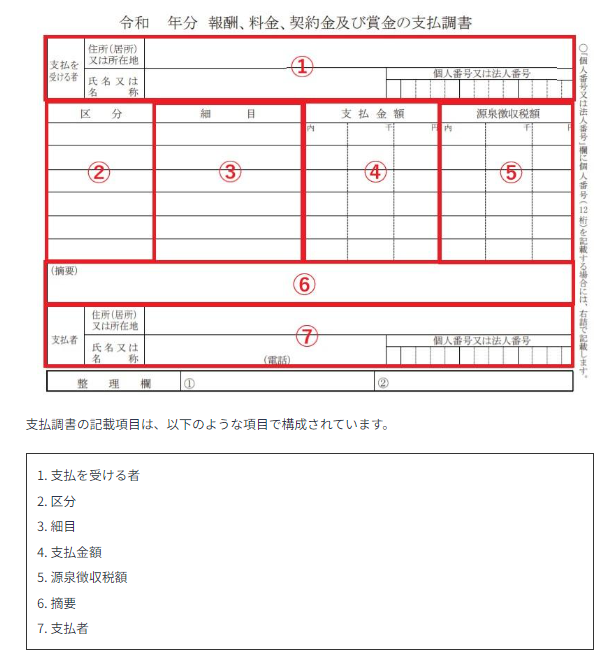

3. 支払調書の概要

インゴットを売却した際には、売却先から支払調書が発行されることがあります。支払調書は、売却金額や取引内容を証明する重要な書類です。

3.1 支払調書の内容

支払調書には以下のような情報が含まれます。

- 売却者の氏名・住所: 売却者の基本情報。

- 売却先の情報: 買い手の情報(ディーラーなど)。

- 取引日: 売却が行われた日付。

- 売却金額: 売却したインゴットの金額。

- インゴットの種類: 金、銀、プラチナなどの種類。

- 重量: 売却したインゴットの重量。

4. 税金の取り扱い

インゴットを売却した場合、所得税や消費税の取り扱いが発生します。以下に詳しく説明します。

4.1 所得税

インゴットの売却によって得られた利益は、雑所得として扱われます。

- 課税対象: 売却金額から取得費(購入価格)や売却にかかった経費を差し引いた額が課税対象となります。

- 確定申告: 年間の所得が一定額を超える場合、確定申告が必要です。

4.1.1 取得費の計算

取得費は、インゴットの購入価格に加え、購入時にかかった手数料や運送費などが含まれます。

4.1.2 売却益の計算

売却益は以下のように計算されます。

売却益=売却金額−(購入価格+関連経費)売却益=売却金額−(購入価格+関連経費)

5. 必要な書類

インゴットを売却する際には、以下の書類が必要になることがあります。

- 身分証明書: 売却者の本人確認のため。

- 購入証明書: インゴットを購入した際の領収書や契約書。

- 支払調書: 売却先から発行される支払調書。

6. 注意点

インゴットの売却に際しては、いくつかの注意点があります。

6.1 相場の変動

金や銀の価格は常に変動しているため、売却のタイミングを見極めることが重要です。市場の動向をチェックする習慣をつけましょう。

6.2 法律の遵守

インゴットの売却には、法律や規制が関わる場合があります。特に高額な取引の場合、マネーロンダリング防止の観点から、身分証明書の提示が求められることがあります。

6.3 確定申告の準備

売却益が発生した場合は、確定申告が必要です。必要な書類を整理し、期限内に申告を行うことが重要です。

7. まとめ

インゴットの売却は、資産の管理や投資の一環として行われますが、税金や関連書類についての理解が不可欠です。支払調書の発行や税務上の取り扱いを正しく理解し、適切な手続きを行うことが大切です。売却を検討している方は、事前に情報を集め、必要な準備を整えておくことをおすすめします。お住まいの税務署等で税金に関してご相談の上、ご売却の際は大黒屋仙台Parco店にお任せ下さい。

| GOLD(金) | PLATINUM(プラチナ) | ||

|---|---|---|---|

| 前日比 | ±0円/g | 前日比 | ±0円/g |

| 金種 | 買取価格 | 金種 | 買取価格 |

| K24IG | 16,688円/g | Pt1000IG | 6,762円/g |

| K24 | 16,181円/g | Pt1000 | 6,553円/g |

| K22 | 14,678円/g | Pt950 | 6,205円/g |

| K21.6 | 14,408円/g | Pt900 | 5,961円/g |

| K20 | 13,395円/g | Pt850 | 5,613円/g |

| K18 | 12,297円/g | ||

| K14 | 9,088円/g | ||

| K10 | 6,251円/g | ||

| K9 | 5,542円/g | 銀歯 | 1,000円/g |

確定申告が不要なケースにいて

金を売却して利益を得た場合は、「原則として」確定申告が必要ですが、条件によっては確定申告が不要となるケースもあります。

具体的には、以下のようなケースです。

- 給与所得者で年収2,000万円以下、かつ給与以外の収益と金の売却益の合計が年間20万円以下だった場合

- 金を売却したが、損失が発生した場合(そもそも利益が出ていない場合)